Jackson Hole ve Küresel Ekonomi Politik

Yıllık Jackson Hole ekonomi politikaları sempozyumları, Fed başkanlarının önlerindeki döneme ilişkin politika değişimleri veya yeni yaklaşımlara dair sinyalleri paylaştıkları önemli toplantılardır. Fed’in pozisyonuna göre şekillenecek küresel ekonomi-politik ile ilgili de daha net fikir edinmek mümkün.

TÜHA / TÜRKUAZ İnternational News Agency

Türkiye’nin saygın, güvenilir Ankara merkezli bir düşünce kuruluşu olan  SETA Siyaset, Ekonomi ve Toplum Araştırmaları Vakfı Proje Araştırmacısı Bilal Bağış, “Jackson Hole ve Küresel Ekonomi Politik” başlıklı bir yazı kaleme aldı.

SETA Siyaset, Ekonomi ve Toplum Araştırmaları Vakfı Proje Araştırmacısı Bilal Bağış, “Jackson Hole ve Küresel Ekonomi Politik” başlıklı bir yazı kaleme aldı.

Yıllık Jackson Hole ekonomi politikaları sempozyumları, Fed başkanlarının önlerindeki döneme ilişkin politika değişimleri veya yeni yaklaşımlara dair sinyalleri paylaştıkları önemli toplantılardır. Fed’in pozisyonuna göre şekillenecek küresel ekonomi-politik ile ilgili de daha net fikir edinmek mümkün.

Toplantıların odağındaki ABD’de veriye dayalı politika belirleme süreci devam ediyor. İkili görevin enflasyon ayağı yüzde 2’lik hedefe yakınsıyor; ancak istihdam Fed’in yeni endişesi. Yüksek seyreden faizler ve sıkı duruş işgücü piyasasını olumsuz etkiliyor. Bu yüzden de Powell’den artık daha net düzenli faiz indirimleri mesajı bekleniyor. Eylül’de 25 baz puanlık faiz indirimi ihtimali güçlü.

Yatırımcılar ise henüz temkinli. Enflasyonla mücadelede sona yaklaşıldı, ancak resesyon korkusu hala baskın. Bu yazının yazıldığı saat itibariyle, Cuma günü, Powell’ın Jackson Hole’daki konuşması yakından takip ediliyordu. Peki, Fed Eylül ve sonrası için nasıl bir patika izleyecek? Yıl sonuna kadar atılacak adımlara yönelik fiyatlamalarda belirsizlik giderilecek mi? Önümüzdeki saatlerde bu da açıklık kazanmış olacak.

Öte yandan güz döneminde Fed’den (toplamda 100 baz puana kadar) faiz indirimi beklentisi güçlü. Gelecek haberler ile önümüzdeki aylardan itibaren küresel yeni bir ralli ihtimali var. Nitekim faizlerin gerilemesi risk iştahını artırır. Türkiye gibi ülkelere de para akışı hızlanabilir. Fed yetkililerinin pozitif açıklamaları ve gerileyen enflasyon da olumlu veriler.

ABD ve diğer majör ülkelerde faizlerin gerilemesi risk iştahını artırır. Parayı tahvil ve dolar cinsi mevduatlardan borsa ve kripto gibi daha riskli piyasalara kaydırır. Politika faizlerinin gerilemesi de, devamında, diğer borçlanma faizlerini ve piyasa getirilerini etkiler. ABD’de mortgage faizleri de faiz indirimi beklentileri ile geriliyor.

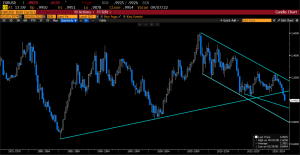

Borsalardaki Satış Dalgası

Ağustos ayı başında Fed’in yine geri kaldığı endişeleri (faizleri artırmakta geciktiği gibi, indirmekte de geç kaldı) hisse piyasalarına doğrudan yansımıştı. Fed faizleri 23 yılın zirvesinde (yüzde 5,25-5,50 aralığı). Mart 2022 – Temmuz 2023 arası 11 faiz artışından sonra son 8 toplantıda da faizler sabit bırakıldı. Bu da reel ekonomiyi olumsuz etkiliyor.

İşgücü piyasası hala zayıf seyrediyor. Tarım-dışı istihdam verisi ve reel ekonomik veriler zayıf seyrederken; beklentilerin üzerindeki işsizlik (yüzde 4,3) ve ABD getiri eğrisinin resesyona işaret etmesi nedeniyle riskten kaçışlar yaşandı. Küresel satış dalgası ile kripto paralar ve borsalarda satış baskısı gözlendi.

Okyanus’un diğer yakasında Japonya’daki sert faiz artışları da Ağustos’taki hisse ve tahvil piyasalarında düşüş getiren faktörler arasında idi. 4. büyük ekonomide siyasi belirsizlik de devam ediyor. Parasal sıkılaşma süreci devam edecek gibi, ancak onların da durgunluktan çıkmak için büyümeye ihtiyacı var. Dahası, yüksek faizler ile borç faizleri ve ödeme yükü de artıyor.

Japonya’da 31 Temmuz’daki son faiz artışı ile “carry trade” işlemleri de zarar gördü. Tahvil faiz artışlarının bankalara zararının, hisse piyasalarına yansıması ile Japonya’da son 37 yılın en sert düşüşü (adeta 1987 borsa çöküşü gibi) gözlendi.

Japonya’daki faiz artışları dalgası ile (Mart 2024’te negatif faiz dönemi sona erdi, Temmuz 2024’te ise faizler 15 baz puan daha yükseltildi), piyasadaki likidite geri çekiliyor, ucuza borçlanma ve arbitraj fırsatları sonlandırılıyor. Artık bir ölçüde adım adım dolar üzerinden carry-trade’e geçiş eğilimi güçleniyor.

Çin’de ise düşük tüketici iştahı, deflasyon endişesi, varlık fiyatları üzerinde de etkili. Çin’de ekonominin yavaşlamaya devam etmesi, emlak krizinin de derinleşmesi bekleniyor. Ekonomi, emlak krizi, zayıflayan ihracat, artan belirsizlikler ve ihtiyati tasarruflar nedeniyle zayıf. Çin ile birlikte Avrupa’da da ekonominin desteklenmesi, genişleyici trendin devam etmesi bekleniyor. ECB ile birlikte Kanada ve İsviçre de faizleri indiriyor.

Küresel Resimde Türkiye

Küresel siyasi, enerji ve ticari denklemlerin merkezindeki Türkiye’de TCMB, beklendiği gibi 5. kez faizleri yüzde 50’de sabit tuttu. Enflasyonu düşürmede kararlılık ve sıkı duruş eğilimi devam ediyor. TCMB’den faiz indirimleri ile ilgili yönlendirme henüz yok. Ancak Fed’den önce faiz indirimi beklenmiyor.

Türkiye’deki yüksek faizler ise şirketleri zorluyor. Finansman maliyetleri hala yüksek seyrediyor. Türkiye borsası ise dolar bazında hala çok düşük seviyelerde. 2024 sonu itibariyle ise Bist100’de 13 binli seviyeler beklentisi güçlü. Türkiye gibi ülkelere daha fazla sermaye akışı, borsaya da beklenen hareketliliği kazandırabilir.

Bu doğrultuda da büyük merkez bankalarının faiz indirimleri ve genişlemeci politikalar ile Türkiye’ye sermaye girişi piyasaları rahatlatacaktır. Türkiye’nin CDS primi hala 300’lü seviyelerin çok altında. Eurobond faizleri de geriliyor. Finansal parametrelerde düzelme devam edecektir.

Emtia Piyasaları

Merkez bankalarının faiz kararları ve jeopolitik gerginlikler nedeniyle tetiklenen güvenli limana hücum ve riskten kaçış dalgası ile altına talep yükseliyor. Kripto paralar ve borsalarda satış dalgası gözleniyor. Merkez bankalarının yoğun alımları da altına talebi güçlü tutuyor. Altın, merkez bankası alımları, faiz indirimleri beklentisi ve güvenli liman rolü ile 2500 dolar/ons üzerinde.

ABD ve diğer majör ülkelerde faizlerin gerilemesi, risk iştahını artırır. Parayı tahvil ve dolar cinsi mevduatlardan, borsa ve kripto gibi daha riskli piyasalara kaydırır. Öte yandan ülkeler, enerji kaynaklarını çeşitlendirme, altın stoklarını artırma, alternatif ticaret rotaları geliştirme (Kalkınma Yolu, IMEEC ve Orta Koridor gibi) ve ticaret pazarlarını çeşitlendirmeye de daha fazla önem vermeye başlamış görünüyor.

Ortadoğu coğrafyası da küresel enerji kaynaklarının yüzde 50’si, Hürmüz Boğazı ve Süveyş Kanalı gibi kritik noktalar üzerinden enerji arzının ve küresel ticaretin de nerdeyse 3’te birini yönetmektedir. Dolayısıyla Ortadoğu’daki gerginlik, diğer boyutları gibi, enerji denklemleri ve enerji fiyatları açısından da hayati önem arz etmektedir.

Türkiye’nin Artan Önemi

Avrupa, enerji arz güvenliğini sağlamak için nükleer enerji ve yeşil enerji politikaları ile birlikte Türkiye’nin adım adım bir enerji merkezi haline gelmesi (ki enerji kaynakları zengini Rusya da bu politikayı desteklemektedir) çabalarını da desteklemek durumundadır.

Enerji kaynaklarının çeşitlendirilmesi, Orta Koridor üzerinde yeni boru hatları ve demiryolları inşası, Asya ve Kafkasya’da yeni enerji anlaşmaları; Kuzey Afrika’daki kaynakların değerlendirilmesi, Ortadoğu’da da barış ve istikrarın teşviki ve enerji arzının güvenliği konularına daha fazla eğilmek gerekecek. Bu noktalarda da Türkiye ve çabalarının daha fazla desteklenmesi gerekecek.

Pandemi veya yeni salgın endişeleri de genişlemeci politikaları gerekli kılan bir başka unsur. Bu açıdan da (henüz riski az olmakla birlikte, yine de) yeni bir pandemi riski, üzerinde durulması gereken kritik konulardan bir diğeridir. Buna rağmen 2020’nin pandemisinden elde edilen tecrübe ile Maymun çiçeği veya benzer yeni olası küresel salgınlardan daha az maliyetle çıkılabileceği inancındayım.

Son pandemi süreci Türkiye gibi alternatiflerin önemini artırmıştı. Ancak küreselleşme süreci, küresel ekonomi ve finansın senkronizasyonu daha dikkatli olmayı da gerekli kılıyor. Makro boyutta üretim, istihdam ve fiyat parametrelerinde yaşanabilecek olası oynaklıklara karşı daha dikkatli olmakta fayda var. Henüz ciddi bir küresel salgın boyutuna ulaşılmamış olması ve hastalığın ortaya çıktığı bölge ise önemli birer şans faktörü.